『Yoii Fuel』の評判から見る資金調達!手数料や導入事例も解説

「Yoii Fuelって実際どうなの?」「評判や口コミってあるの?」と気になっていませんか?

資金調達は会社の将来にも関わる大事な判断だからこそ、慎重になるのは当然のことです。

この記事では、Yoii Fuelの仕組みや評判、利用者の声、メリット・デメリットをわかりやすくまとめています。

実際に情報を整理して比較したことで、他の選択肢も含めた最適な判断ができるようになりました。

「どのサービスを選べばいいか分からない…」という不安がある方も、この記事を読めば方向性が見えてくるはずです。

後半では、審査に落ちた場合の代替案や、筆者が最終的に選んだおすすめサービスもご紹介します。

Yoii Fuelを利用するか迷っている方は、ぜひ最後までご覧ください。

| 会社名 |  QuQuMo(ククモ) QuQuMo(ククモ) |  日本中小企業金融 日本中小企業金融 |  ビートレーディング ビートレーディング |

| 手数料 | 1%〜 | 1.5%〜 | 2%〜 |

| 入金時間 | 最短2時間 | 最短3時間 | 最短2時間 |

| 買取金額 | 下限上限なし | 下限上限なし | 下限上限なし |

| イチオシ | 入金が早い | コンサル可 | 豊富な実績 |

| ポイント | 手数料が一番安い | 政府認定の機関 | 大手で安心 |

| サイト | 公式HP | 公式HP | 公式HP |

『Yoii Fuel』の評判から見る資金調達!手数料や導入事例

- 『Yoii Fuel』の基本情報

- 評判・口コミ

- 利用者の声や導入事例

- サービスの特徴は4つ

- ご利用条件は3つ

- 資金調達の内容

- ファクタリングとRBFの違い

- ビジネスローンとRBFの違い

- おすすめポイント

『Yoii Fuel』の基本情報

「Yoii Fuel」は、将来の売上をもとに資金調達ができる新しい仕組みのサービスです。

株式や借入ではなく、売上予測に基づく「レベニューベースドファイナンス(RBF)」という形を取っています。

オンライン完結で、最短4営業日での資金提供も可能です。

利用対象は法人限定で、過去6か月以上の事業実績と4か月以上の運転資金が条件となっています。

手数料は3%〜15%で、調達額は数百万円から数億円まで対応しています。

「Yoii Fuel」は法人限定で、手数料3%〜15%です。

以下の「QuQuMo」なら、フリーランス・個人事業主・法人のすべての方が利用できて、最短2時間で資金調達できます。

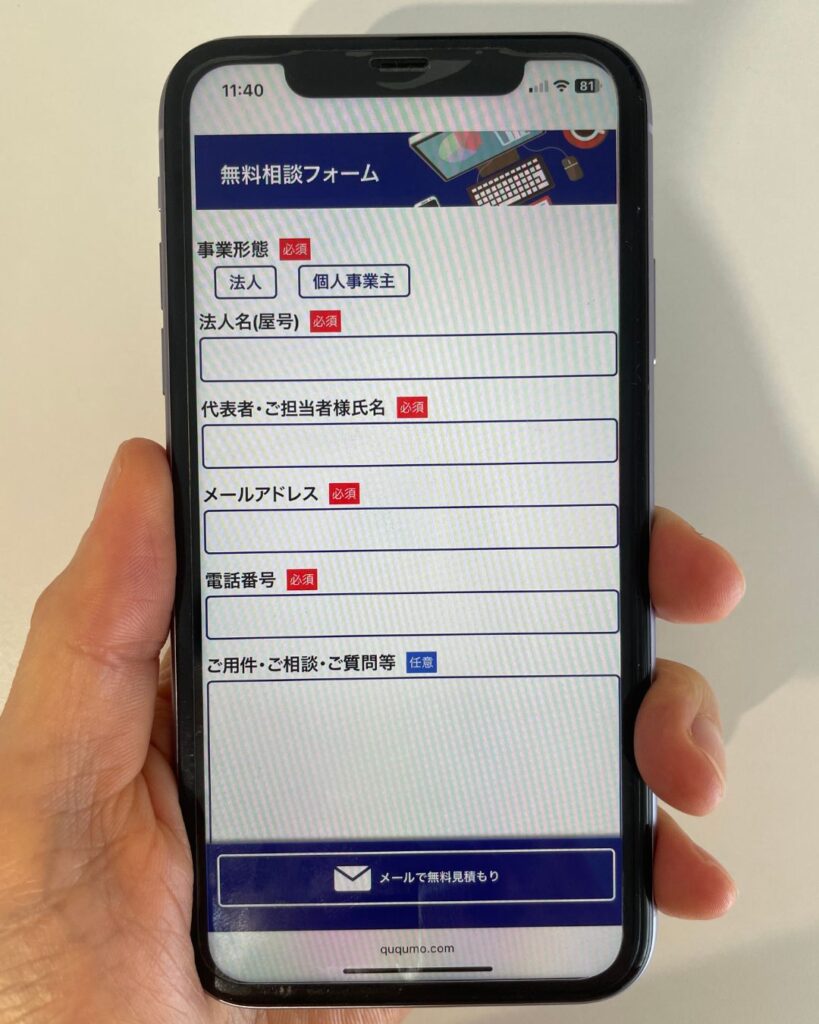

【PR】手数料が1%〜と安く評判が一番良い『QuQuMo』がオススメ

カンタン30秒で入力完了

評判・口コミ

「Yoii Fuel」に関する評判や口コミはネット上では、ほぼありません。

X(旧Twitter)、Instagram、TikTok、5chなどでも口コミは見当たりません。

一方、公式サイトに掲載されている導入企業の声は好意的な内容が多く見受けられます。

とはいえ、口コミが少ない点は慎重な検討材料となるかもしれません。

サービスの透明性や実績を確認した上での判断が大切です。

利用者の声や導入事例

Yoii Fuelの公式サイトには、実際にサービスを利用した企業の事例が紹介されています。

以下の導入事例は、分かりやすいように簡潔にまとめています。

株式会社クラス

(家具と家電のレンタル・サブスク企業)

Yoii Fuelを使う前はRBFをファクタリングのようなものだと思っていましたが、実際は全く違いました。ファクタリングは確定債権のみ扱う場合が多い一方、RBFはサブスクのような将来債権も対象にでき、非常に革新的です。

手続きも簡単で、書類をアップロードすれば審査を待つだけ。銀行融資に比べて工数は格段に少なく、30分もかかりませんでした。RBFは事業単位で将来債権を包括的に評価してくれるので、手間も大幅に削減できます。

サブスク事業では資金調達手段が限られるため、RBFは貴重な選択肢です。Yoii Fuelは特にサブスク事業者にとって心強い仕組みだと感じました。

モノック株式会社

(D2Cブランド立ち上げ支援サービス)

D2C業界ではファクタリングを使う企業も多いですが、支払い期限が短く使いにくい面があります。その点、RBFは支払い期間が長く、キャッシュフロー課題の解決につながると考え、Yoii Fuelにコンタクトしました。

モノックではfreee会計を使っており、Yoii Fuelと連携できたので手続きはほぼ不要。決算書と本人確認資料をオンラインで提出し、面談も1〜2回オンラインで済みました。

選んだ決め手はスピードです。他社は審査から着金まで2~3週間ですが、Yoii Fuelは数日で完了すると聞き、その速さに驚きました。今後も資金需要があればぜひ利用したいと思っています。

株式会社クロスビット

(LINEを活用したシフト管理SaaS)

クロスビットではVCからの資金調達を進めていましたが、調達を遅らせるほどバリュエーションは上がる一方、キャッシュ残高が減りリスクも高まります。その解決策として株主との会議で話題に出たのがRBFで、Salesforce Ventures様からYoiiを紹介いただきました。

確かに銀行融資より手数料率は高いですが、調達時期を遅らせてバリュエーションを上げられるなら十分に価値があります。実際に複数社のRBFを比較したところ、条件やスピード感でYoiiが最も優れていました。資料提出から1週間かからず見積りが届き、面談から2週間で着金。シンプルでストレスのないやり取りも好印象でした。

例えば、サブスク事業者の「株式会社クラス」は、手続きの手軽さとスピード感を高く評価しています。

D2C支援を行う「モノック株式会社」も、freee会計との連携で手続きが簡単だったと述べています。

「株式会社クロスビット」は、VC調達との併用により柔軟な資金確保ができたと紹介しています。

このように多様な業種で活用されているのが特徴です。

VC調達とは、ベンチャーキャピタル(VC)から出資を受けて資金を集める方法。

株式を渡す代わりに返済義務はなく、成長資金を確保できます。

ただし、経営権の一部を譲る必要があり、意思決定に影響を受ける点が特徴です。

【PR】シンプルに手数料が1%〜と安く早く資金調達するなら『QuQuMo』がオススメ

カンタン30秒で入力完了

サービスの特徴は4つ

Yoii Fuelの特徴は「株式の希薄化なし」「スピーディー」「保証・担保なし」「簡単」の4つ。

いずれも、経営者の負担を軽減し、早く・手軽に資金調達できるよう工夫されています。

特に成長フェーズの企業に向いた仕組みです。

1、希薄化なし

株式を発行しないため、創業者や株主の持分が減る心配がありません。

そのうえ資本コストも抑えられ、経営権を維持しながら資金調達できます。

2、スピーディー

申し込みから資金受取まで、最短で4営業日という速さが魅力。

手続きもオンラインで完結するため、忙しい経営者にも利用しやすい設計です。

3、保証や担保は必要なし

借入ではないため、経営者個人の保証や会社の資産を担保にする必要はありません。

精神的な負担が少ない点も安心材料となります。

4、簡単

会計ソフトや決済システムと連携すれば、必要書類の提出もスムーズに進みます。

操作もシンプルで、事務作業に慣れていない方でも対応しやすいです。

利用条件は3つ

Yoii Fuelを利用するには「事業実績6か月以上」「運転資金4か月以上」「法人であること」の3つが必須です。

これにより、継続的な売上と資金計画が確認できる企業が対象となります。

事業実績6か月以上

過去6か月以上の売上実績が必要です。

これは売上の継続性を確認し、将来予測の精度を高めるための基準となっています。

運転資金4か月以上

申込時点で4か月分の運転資金があることが求められます。

キャッシュフローの安定性を見極めるための重要なポイントです。

法人のお客様限定

Yoii Fuelは法人専用サービスです。

個人や個人事業主は対象外となるため、法人化している必要があります。

資金調達の内容

「Yoii Fuel」の資金調達の内容を解説します。

対象者:法人限定

手数料:3%〜15%

買取額:数百万円~数億円

入金日:最短4営業日(通常1週間〜2週間)

契約内容:オンライン完結

必要書類:月次試算表(直近12ヶ月) 、直近期の決算書一式、売上データ、銀行口座の入出金明細(直近6ヶ月) 、他、身分証明書、株主名簿など

Yoii Fuelでは、企業の将来の売上予測に基づいて資金を提供する仕組みを採用しています。

株式の発行や銀行からの借入とは異なり、返済において金利はかかりません。

支払うのは手数料のみで、調達額は数百万円から数億円まで柔軟に対応しています。

契約期間は1〜12か月で、使い道は広告費・仕入れ・採用など自由度が高いのが特徴。

スピーディーな運転資金の確保に向いています。

ファクタリングとRBFの違い

ファクタリングは、すでに発生している売掛金を請求書単位で現金化する短期的な資金調達方法です。

RBF(レベニューベースドファイナンス)は、将来の売上予測をもとに一括で資金提供を受けられる仕組みです。

ファクタリングでは請求書の提出が必要ですが、RBFでは事業全体の売上データが審査対象となります。

手続きの簡便さや調達額の大きさにおいて、RBFはより柔軟で中長期的な活用に向いています。

ビジネスローンとRBFの違い

ビジネスローンは、あくまで「借入」であり返済義務と金利が発生します。

担保や代表者の個人保証を求められるケースも多く、赤字企業では審査が厳しくなる傾向があります。

RBFは融資ではなく、売上予測にもとづく資金提供であり、金利はなく手数料制です。

担保不要で赤字でも利用可能な点が大きな違いです。

事業の将来性を評価されたい企業にとって有効な選択肢といえます。

法人の方でビジネスローンで借入なら、審査が柔軟な「キャレント」がオススメです。

おすすめポイント

「Yoii Fuel」のおすすめポイントは以下です。

・将来の売上予測に基づく資金調達が可能

・株式の発行なしで持分の希薄化を回避

・手数料のみで金利は不要

・保証人や担保が不要

・オンラインで手続き完結

・最短4営業日で着金も可能

・利用目的に制限がなく自由度が高い

・会計ソフトとの連携で申請が簡単

【PR】手数料が1%〜と安く最短2時間で資金調達できる『QuQuMo』がオススメ

カンタン30秒で入力完了

| 会社名 |  QuQuMo(ククモ) QuQuMo(ククモ) |  日本中小企業金融 日本中小企業金融 |  ビートレーディング ビートレーディング |

| 手数料 | 1%〜 | 1.5%〜 | 2%〜 |

| 入金時間 | 最短2時間 | 最短3時間 | 最短2時間 |

| 買取金額 | 下限上限なし | 下限上限なし | 下限上限なし |

| イチオシ | 入金が早い | コンサル可 | 豊富な実績 |

| ポイント | 手数料が一番安い | 政府認定の機関 | 大手で安心 |

| サイト | 公式HP | 公式HP | 公式HP |

『Yoii Fuel』の評判!おすすめのファクタリングサービス5選

- メリット

- デメリット

- おすすめする人

- 審査落ちした場合の代替案

- おすすめのファクタリング会社5選

- 申込から資金調達までの手順

- よくある質問(Q&A)

- 会社概要

メリット

「Yoii Fuel」を利用するメリットは5つです。

1、経営権を守りながら資金調達できる

2、赤字や債務超過でも利用可能

3、融資と異なり信用情報に影響しない

4、資金用途に応じた柔軟な契約期間

5、高額な資金調達にも対応可能

デメリット

「Yoii Fuel」を利用するメリットは8つです。

1、手数料が3〜15%と割高である

2、平均して着金まで1〜2週間かかる

3、書類の準備がやや多め

4、個人事業主は利用不可

5、月ごとの売上変動が大きい企業は不向き

6、審査結果によって条件が変動する

7、ファクタリングと併用できない場合あり

8、調達期間の希望に添えない可能性がある

おすすめする人

「Yoii Fuel」をおすすめする人は以下です。

・株式の希薄化を避けたいスタートアップ経営者

・VC調達前の資金ブリッジを探している企業

・サブスクやD2Cなど安定収益のある事業者

・担保や保証なしで資金が必要な法人

・銀行融資が受けづらい中小企業

・成長投資のために迅速に資金を確保したい方

審査落ちした場合の代替案

「Yoii Fuel」の審査に通らなかった場合でも、他に選べる資金調達手段はあります。

特にファクタリングサービスは、審査基準が比較的ゆるやかで、スピード感のある調達が可能です。

たとえば「QuQuMo」は手数料1%〜と低コストで、最短2時間で資金が入金されるのが特長です。

他にも「日本中小企業金融サポート機構」や「ビートレーディング」など、実績のある会社が多数存在します。

目的に合わせて、柔軟に選ぶことが重要です。

おすすめのファクタリング会社5選

※ファクタリングセレクト独自のランキング形式です。実際に利用した筆者、親戚、知人、ネットでの評価をまとめたものになります。以下の順位は、手数料の安さ、対応の丁寧さ、入金スピードを見た総合点です。

一社だけだと業者に足元を見られてしまうため、お時間がある方は2〜3社に相見積もりをとることを強くおすすめします。

※銀行の融資とは違い、信用情報などに傷はつきません。

- QuQuMo(ククモ)

- 日本中小企業金融サポート機構

- ビートレーディング

- ベストファクター

- CoolPay

手数料を抑えて、安全に資金調達をしたい方は以下の無料見積もりからがオススメです。

1位 QuQuMo

QuQuMo(ククモ)の詳細

対象者:法人・個人事業主・フリーランス

手数料:1%〜

買取額:下限上限なし

入金時間:最短2時間

必要書類:請求書、通帳の2点のみ

契約方法:オンライン完結

営業時間:平日 9:00〜19:00

『QuQuMo』は最安の手数料1%〜と、業界内でもトップクラスの安さを誇るファクタリング会社です。

請求書と通帳の2点だけで申込みが可能で、法人・個人事業主・フリーランスを問わず気軽に利用できます。

最安水準で、いち早く資金調達をしたい方にオススメのサービスです。

以下のように、カンタンに無料見積もりができます。

Webで24時間受付をしていて、申込みから契約までオンライン完結できます。

入金スピードは最短2時間で、買取の制限がないため大小とわず安心してファクタリングを利用できます。

手数料が1%〜と安く一番人気!

カンタン30秒で入力完了

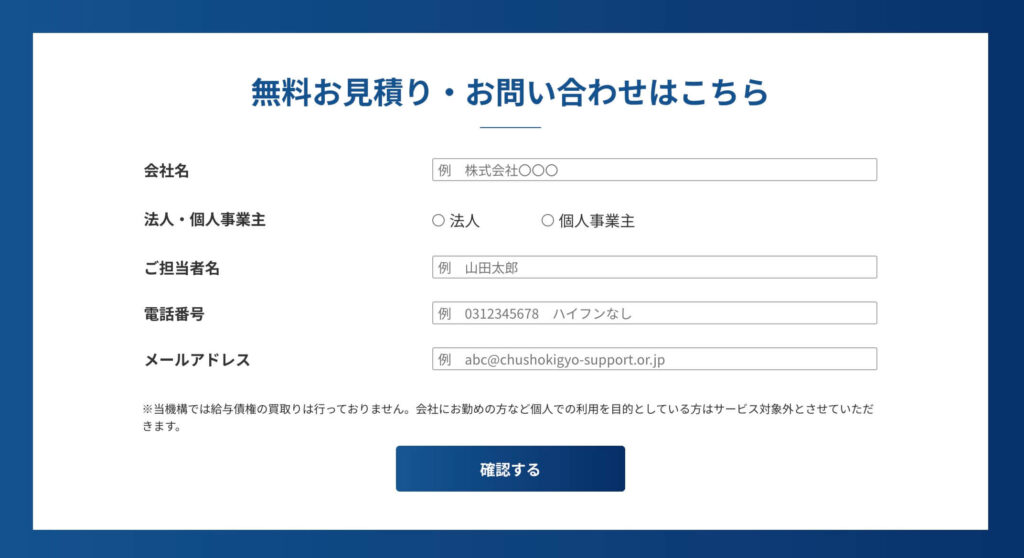

2位 日本中小企業金融サポート機構

日本中小企業金融サポート機構の詳細

対象者:法人・個人事業主・フリーランス

手数料:1.5%〜

買取額:下限上限なし

入金時間:最短3時間

必要書類:請求書、契約書など

口座の入出金履歴(直近3ヶ月分)

契約方法:オンライン完結

営業時間:平日 9:30〜18:00

『日本中小企業金融サポート機構』は、ファクタリング業界では珍しい 非営利団体 です。

一般社団法人のため、利益を追求しないので自然と手数料は安くなる傾向があります。

関東財務局長から認定された支援機関なので、その点は安心。

審査に必要な書類は非常にシンプルで、以下の2点のみ

- 請求書

- 口座の入出金履歴(直近3ヶ月分)

一般的に必要とされる決算書の提出は不要で、手続きの手間が大幅に軽減されています。

無料の見積りは、上記の図のように至ってシンプルでありすぐ入力はおわります。

また「1つでも多くの中小企業を助けたい」という思いから、最低限の1.5%〜の手数料でサービスを提供しています。

政府から認定あり

3位 ビートレーディング

ビートレーディングの詳細

対象者:法人・個人事業主・フリーランス

手数料:2%〜

買取額:下限上限なし

入金時間:最短2時間

必要書類:請求書、口座の入出金明細

契約方法:オンライン完結

営業時間:平日9:30〜18:00

『ビートレーディング』は、ファクタリング業界の中でも歴史のある老舗企業で、取引実績は業界トップクラスを誇ります。

累計取引者数71,000社の実績があり、累計買取額1,550億円です。

創業したばかりの中小企業や個人事業主など、幅広い業種の方が利用できるので、多くの事業者にとって頼れるパートナーとなっています。

専任の女性オペレーターが付いてくれるので安心。

手続きの手間が少なく、すぐに資金調達できるのが大きな強みです。

業界大手で安心

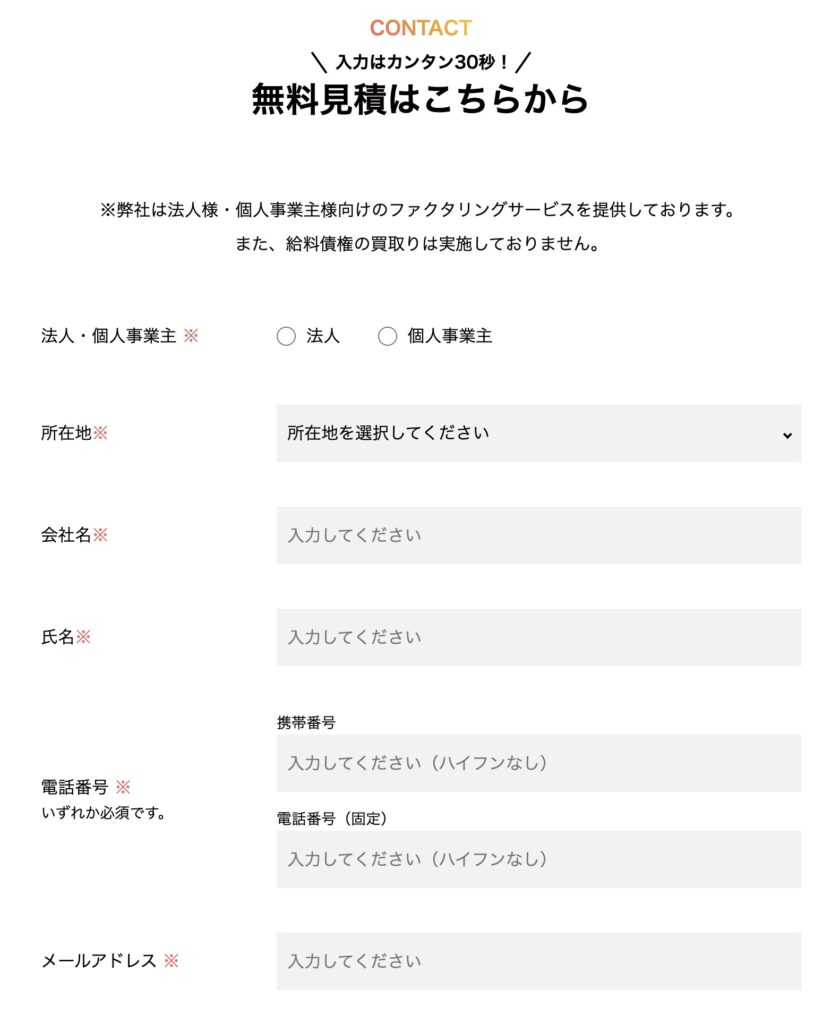

4位 ベストファクター

ベストファクターの詳細

対象者:法人・個人事業主・フリーランス

手数料:2%〜

買取額:30万円〜上限なし

入金時間:最短1時間

契約方法:オンライン完結

必要書類:請求書、見積書、通帳、身分証

営業時間:平日 10:00〜19:00

『ベストファクター』は、最短1時間で請求書を現金化できるファクタリングサービスです。

「審査通過率は92.25%」とよく、無料見積りがとてもしやすいです。

無料相談は30秒でカンタン入力できて最短5分で結果がわかります。

※売掛金は30万円以上からお申込みできます。

無料の見積り先として、とてもオススメの一社です。

5位 CoolPay

CoolPayの詳細

対象者:法人、個人事業主

(売掛先は法人のみ)

手数料:サイトに明記なし

買取額:15万円〜上限なし

入金時間:最短1時間

契約方法:オンライン完結

必要書類:身分証、請求書等

営業時間:平日10:00〜18:00

『CoolPay(クールペイ)』は、法人宛の請求書であれば最短1時間で現金化できるサービスです。

スマホから必要書類を送ったあとに、買取額と手数料が提示されるので、そこで良ければ契約に移っていく流れです。

上記のように、無料登録(ユーザー登録)をしてから、買取申請をしていく流れです。

CoolPayは、大手では通らない独自審査をしているのでオススメの一社です。

売掛先は法人のみ可

はじめて利用する方は、手数料が1%〜と一番安く評判のよい『QuQuMo』の無料見積りからをオススメします。

申込から資金調達までの手順と必要書類

Yoii Fuelの申込から資金調達までは、オンラインで完結する4つのステップで進みます。

以下の流れに沿って進めれば、最短2週間で資金を受け取ることが可能です。

公式サイトの「お見積り」ボタンから必要事項を入力して送信します。

担当者からの連絡を待ちましょう。

オンラインで担当者と面談を行い、希望内容をすり合わせます。

問題なければ、専用アカウントが発行されます。

freeeなどの会計ソフトや決済システムと連携し、売上データを提出します。

審査に必要な書類もこの時点でアップロードします。

提出資料をもとに審査が行われ、資金調達額と手数料が提示されます。

契約完了後、指定口座に資金が送金されます。

必要書類一覧

・月次試算表(直近12ヶ月分)

・最新の決算書一式

・売上データ

・銀行口座の入出金明細(直近6ヶ月分)

・本人確認書類、株主名簿 など

書類提出はAPI連携で簡略化できる場合もあります。

よくある質問(Q&A)

「Yoii Fuel」に関する、よくある質問と回答です。

申込方法を教えてください

審査、お見積りは「Yoii Fuel」ログイン後の画面から申込むことができます。本サイトの「お見積り」ボタンからお申込みください。

担当者にてアカウントを開設いたします。お申込みは必要書類をアップロードするだけなので、全てオンラインにて完結します。

見積りだけでも対応できますか?

お見積りだけでも可能です。お見積り内容にご納得いただける場合に契約へと進む流れとなります。

ただし、直近の財務状況などをもとに条件を設定しますので、ご検討期間が月をまたぐ場合は条件が変更となる場合もあり、ご利用を予定されているタイミングでの審査申込みを推奨しています。

個人・個人事業主でも利用できますか?

法人専用なので、個人・個人事業主はご利用いただけません。

運転資金はどの時点で4か月分あればよいですか?

申込時点で4か月以上あることがご利用条件です。

どの程度の売上高があれば利用可能ですか?

売上高の大きさによる制限はございません。年間の売上高が数百万円でもご利用可能です。

赤字・債務超過でも利用できるのはなぜですか?

「Yoii Fuel」は、キャッシュフローをより重視しており、赤字や債務超過であっても一定の現預金を確保できている場合はご利用可能です。

赤字や債務超過であっても、安定的な売上があり、成長投資などに意欲的なスタートアップ・中小企業様に多くご利用いただいた実績がございます。

どのような業種が対象となりますか?

対象業種に制限はありません。毎月安定した売上債権が存在すれば審査は可能なので、SaaSやDtoC企業様のご利用が比較的多いです。

月々の売上の変動が大きい場合や、入金が特定の時期に偏るビジネス形態だと、ご利用が難しい場合がございます。

手数料率について教えてください

資金調達額に対して、3%〜15%の手数料が発生します。

手数料率はお客様から提供いただいた各種データを独自のアルゴリズムで分析し、設定いたします。

期間はどのように決めるのですか?

お申込み時に、ご希望の買取期間を選択いただきます。ただし、審査の結果、ご希望に添いかねる場合もございます。

どれくらいの期間で利用されることが多いですか?

最大で12ヵ月でご契約いただけます。調達目的にもよりますが、6〜10ヶ月でのご契約が多いです。

ファクタリングと併用することはできますか?

債権の二重譲渡に該当してしまう場合にはご利用いただけませんが、切り分けて併用できるケースもあるので、まずはご相談ください。

審査に必要な書類やデータを教えてください

以下の資料が必要です。

- 月次試算表(直近12ヶ月)

- 直近期の決算書一式

- 売上データ

- 銀行口座の入出金明細(直近6ヶ月)

- 他、身分証明書、株主名簿など

※API連携により提出資料を削減できます。

法的にどのような契約になりますか?

法的には「将来債権譲渡」契約となります。

返済中に金利はかからないのですか?

RBFは融資とは異なるため、金利はかかりませんが、手数料が発生します。初月に買取額から手数料を差し引いた金額をお振込みし、翌月または翌々月末から均等にお戻しいただく形となります。

土日は営業していますか?

Yoii Fuelは平日のみ営業しており、土日や祝日は対応していません。

申込や審査に関する連絡は、平日に行う必要があります。

審査は甘いですか?審査時間は?

審査は柔軟ですが、売上データや財務状況をもとに丁寧に判断します。

スムーズに進めば、最短4営業日で結果が出ることもあります。

契約はオンライン完結ですか?

はい、「Yoii Fuel」の申込から契約まではすべてオンラインで完結します。

書類の提出もデータアップロードで対応可能です。

会社概要

「Yoii Fuel」の会社概要(運営会社)の詳細です。

社名:株式会社Yoii

代表取締役:宇野 雅晴

住所:東京都渋谷区千駄ヶ谷3-16-12 第一FMGビル301

『Yoii Fuel』の評判を総括

- 将来の売上予測に基づいて資金調達できる独自の仕組み

- 株式発行や借入ではない第三の資金調達手段

- 手数料は3〜15%で金利は発生しない

- 最短4営業日で着金可能なスピーディーさ

- 利用対象は法人のみで個人事業主は不可

- 必要な事業実績は6か月以上、運転資金は4か月以上

- 会計ソフト連携により申請作業の手間が軽減される

- 保証人や担保が不要で経営リスクを抑えられる

- SNSでの口コミは少ないが公式事例は好意的

- サブスクやD2Cなど安定収益モデルとの相性が良い

- ファクタリングより長期的かつ柔軟な資金調達が可能

- ビジネスローンよりも赤字企業に対する審査の柔軟性が高い

- 書類提出や面談などはすべてオンラインで完結する

- 利用には将来売上の見込みと一定の現預金が必要

- 審査に落ちた場合も代替サービスが複数存在する

【PR】手数料が1%〜と安く条件が一番良い『QuQuMo』がオススメ

カンタン30秒で入力完了

| 会社名 |  QuQuMo(ククモ) QuQuMo(ククモ) |  日本中小企業金融 日本中小企業金融 |  ビートレーディング ビートレーディング |

| 手数料 | 1%〜 | 1.5%〜 | 2%〜 |

| 入金時間 | 最短2時間 | 最短3時間 | 最短2時間 |

| 買取金額 | 下限上限なし | 下限上限なし | 下限上限なし |

| イチオシ | 入金が早い | コンサル可 | 豊富な実績 |

| ポイント | 手数料が一番安い | 政府認定の機関 | 大手で安心 |

| サイト | 公式HP | 公式HP | 公式HP |

▼ファクタリング業者一覧(66選)はこちら

▼情報参考元▼

※金融庁

※警察庁

※警視庁

※法務省

※消費者庁

※厚生労働省

※東京弁護士会

※日本貸金業協会

※国民生活センター

※日本弁護士連合会

※経済産業省中小企業庁

※日本ファクタリング信用情報機関